A napokban vehetik kézhez az autóhitelesek a forintosítási értesítőt. A levélből kiderül, hogy milyen feltételekkel váltják át a hiteleket. A kedvezményes árfolyam ellenére nem minden adós lesz elégedett az új törlesztőrészlettel, ráadásul sokaknál több évvel is megnőhet a hitel futamideje. Érdemes elfogadni a forintosítást? Kinek nőhet a törlesztőrészlete?

Amit sok, svájci frankban vagy euróban eladósodott lakáshiteles átélt tavasszal, az most az autóhitelesek jó részére vár: lesznek sokan, akik bosszankodni fognak, hiszen azt mondták nekik, megsegítik őket a forintosítással, a kölcsön forintra váltásával, aztán mégsem így sült el a dolog.

A kamat most nem nőhet

Idén tavasszal az egyoldalú kamatemelések és a tisztességtelen árfolyamrés miatt járó visszatérítést már elszámolták a bankok a devizaalapú autóhitelesek javára, ez nagyságrendileg 8-10 százalékos tartozás- és havi törlesztéscsökkenést eredményezett. A lakáshitelekkel ellentétben azonban, az autóhitelek és a személyi kölcsönök forintra váltásáról csak utólag döntöttek, erről az adósok a napokban kapnak értesítést.

| Pontosan kiket érint és kikre nem vonatkozik a forintosítás? |

| – Csak a magánszemélyek által felvett kölcsönök egy részére vonatkozik a mostani forintosítás, tehát a vállalati hitelekre nem. – A devizaalapú vagy devizában törlesztett autóhitel-szerződésekre és autólízing-szerződésekre, valamint a személyi kölcsönökre vonatkozik. Ezek közül is csak azokra, amelyeket a bankok, lízingcégek nem mondtak fel a nem fizetés miatt. – Nem érinti viszont a hitelkártya-, a folyószámla-, és a lombardhiteleket. |

Az autóhitelek forintosítását tartalmazó leveleket december 15-éig adják postára a bankok. A levél tartalmazza a forintosítás előtti és utáni tartozást, törlesztőrészletet, kamatot és futamidőt, valamint a kapott árfolyamkedvezmény összegét.

A forintra váltást (a hitelek forintra váltása december 1-jén megtörtént) azonban nem kötelező elfogadni. Ha az adós úgy dönt, hogy inkább megtartja devizaalapú hitelét, akkor azt a levél kézhezvételét követő 1 hónapon belül kell jeleznie a banknak. Ellenkező esetben, ha elfogadja a forintosítást, akkor nincs teendő.

Kikötés még, hogy a hitel kamata nem nőhet a forintra váltás miatt. (Később, amikor esetleg a jegybanki kamatláb emelkedik, vagy az adott bank drágábban jut forintforráshoz, a hitel kamatát könnyen lehet, hogy emelni fogja.)

Milyen érvek szólnak a forintosítás mellett?

1. Az átváltás a piacinál kedvezőbb árfolyamon történik. Az autóhitelek zöme svájcifrank-alapú. Ezeknél a kölcsönt az augusztusi 287,22 forintos árfolyamon váltják át (jelenleg 1 svájci frank 293 forint), azonban ebből az adósok még kedvezményt is kapnak. A tényleges forintosítási árfolyam 256,47 forint, azaz az árfolyamkedvezmény mértéke 12 százalék, írja a Bankmonitor. Az átváltási különbözetet a bank és az állam fele-fele arányban állja az adós helyett. Az euróhiteleseknél 308,97 forint az átváltási árfolyam, ami alig múlja alul a mostani 315 körüli kurzust, tehát az euróhitelesek (akik amúgy is kisebbségben vannak az autó- és személyi hitelesek között) elhanyagolható kedvezményt kapnak.

2. Megszűnik az árfolyamkockázat. A devizaalapú tartozás helyébe forint lép, így a futamidő hátralevő részében nem kell számolni a forint esetleges további gyengülésével (egy 2008-ban felvett svájcifrank-alapú hitel törlesztőrészlete közel duplájára nőtt), viszont az esetleges erősödésből származó előny is elveszik.

Hogyan változik a törlesztőrészlet a forintosítás után?

A decembertől fizetendő törlesztőrészlet a kedvezményes árfolyamnak megfelelően 12 százalékot meghaladóan csökken azoknál a rendesen törlesztett hiteleknél, amelyeknél a fizetendő részlet az árfolyammal együtt változott.

Azonban létezik egy másik típusú konstrukció is (nem is kevés embert érint, a devizaalapú autóhitelek harmadát, 60-80 ezer szerződést), ahol az adós havonta fix összeget fizet ki forintban, de a folyósítási és törlesztési árfolyam különbsége, valamint a kamatemelkedés hatása egy külön számlán gyűlik. A gyűjtőszámlán felhalmozott tartozást pedig rendszerint a futamidő végén kell rendezni, sokszor egy összegben. Azért, hogy az egyösszegű kifizetés ne jelentsen elviselhetetlen terhet az adós számára, a futamidőt kell meghosszabbítani a forintosítási törvény értelmében. Esetükben a törlesztőrészlet emelkedéséről is tanúskodhat a napokban megérkező levél.

Két eset lehetséges utóbbiak, vagyis az eddig forintban fix összeget törlesztők esetében. A forintosítás nyomán bekövetkező törlesztőrészlet-emelkedés legfeljebb 15 százalékos lehet. Ha ennél nagyobb lenne a törlesztő emelkedése, akkor a futamidőt is megnyújtják. Azonban ha a futamidő-hosszabbítással a futamidő 12 év fölé kerülne, akkor megengedik, hogy a törlesztőrészlet 15 százaléknál nagyobb mértékben nőjön, de az emelkedés így sem haladhatja meg a 25 százalékot.

Megéri forintra váltani a hitelt vagy sem?

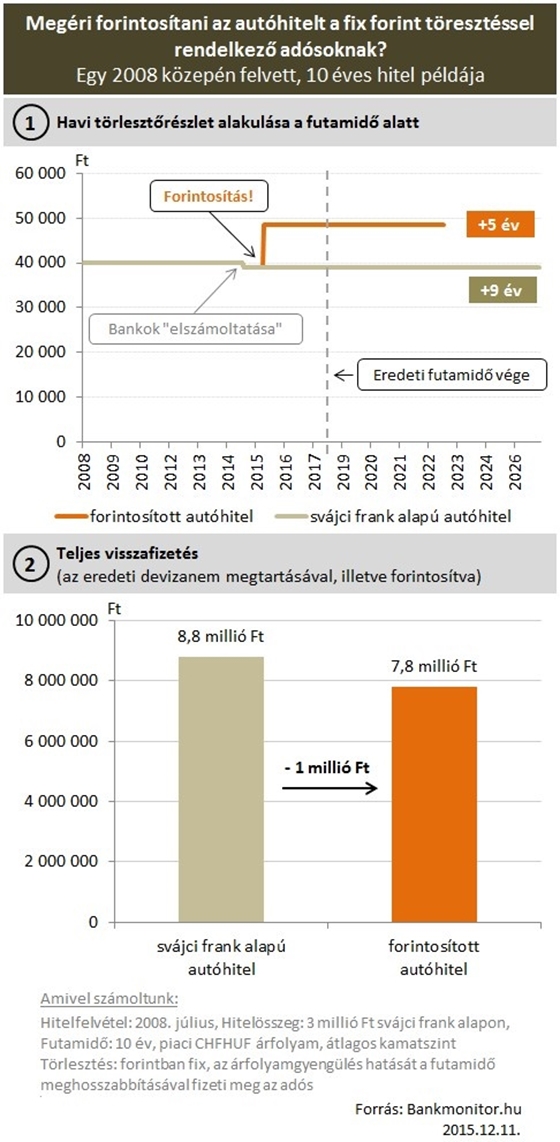

Megvizsgáltuk, hogy egy eredetileg átlagosnak tekinthető autóhitelből hogyan lett napjainkra egy igencsak szélsőséges eset. Például egy 2008 júliusában 10 éves futamidőre felvett 3 millió forintos, svájcifrank-alapú, forintban fix törlesztőrészletű autóhitel törlesztőrészlete közel 40 ezer forint.

Ha marad svájci frankban a hitel, akkor futamidőt kell hosszabbítani ahhoz, hogy ne egy összegben kelljen a futamidő végén kifizetni a gyűjtőszámlán felhalmozott különbözetet. Változatlan törlesztőrészletet feltételezve, 9 évvel kell megnyújtani a futamidőt, így összesen 8,8 millió forintot költ az adós a hitel visszafizetésére – kalkulál a Bankmonitor.

Ha viszont úgy dönt az adós, hogy elfogadja a forintosítást, akkor a kedvezményes árfolyam ellenére is 5 évvel kitolódik a futamidő, továbbá 25 százalékkal megemelkedik a törlesztőrészlet. Azonban a teljes visszafizetés 1 millió forinttal alacsonyabb, mintha ragaszkodna a devizaalapú hitelhez.

Azt, hogy mennyivel jár jobban vagy rosszabbul egyik, illetve a másik variáció esetén az adós, jelentősen befolyásolja a svájci frank jövőbeli árfolyama, valamint a hitel kamata. Ezt azonban nem lehet pontosan előre látni, az elmúlt évek negatív tapasztalatai azonban inkább a forintosítás elfogadásának racionalitását támasztják alá.

Milyen panasszal élhetnek az adósok?

Amennyiben az adós nem ért egyet a tájékoztató levélben foglaltakkal, akkor első lépésben az érintett banknál tehet panaszt. Erre 30 napja van az adósnak, a banknak pedig 60 nap alatt kell megválaszolnia a panaszt. Ha nem jutnak dűlőre a felek, akkor a Pénzügyi Békéltető Testülethez lehet fordulni, végső soron pedig pereskedni.

Azonban senki ne ragadjon rögtön tollat azért, mert a törlesztőrészlete emelkedett. Ez két esetben is előfordulhat:

- késedelmes törlesztéssel rendelkezik a hitel (a késedelmes tőketartozást is most el kell kezdeni törleszteni), vagy

- forintban fix törlesztőrészletű hitel (mint fent említettük).

Forrás: hvg.hu